时间来到11月。从不久前公布的第三季度财报来看,对于大多数动力电池企业而言,今年注定不是轻松的一年。

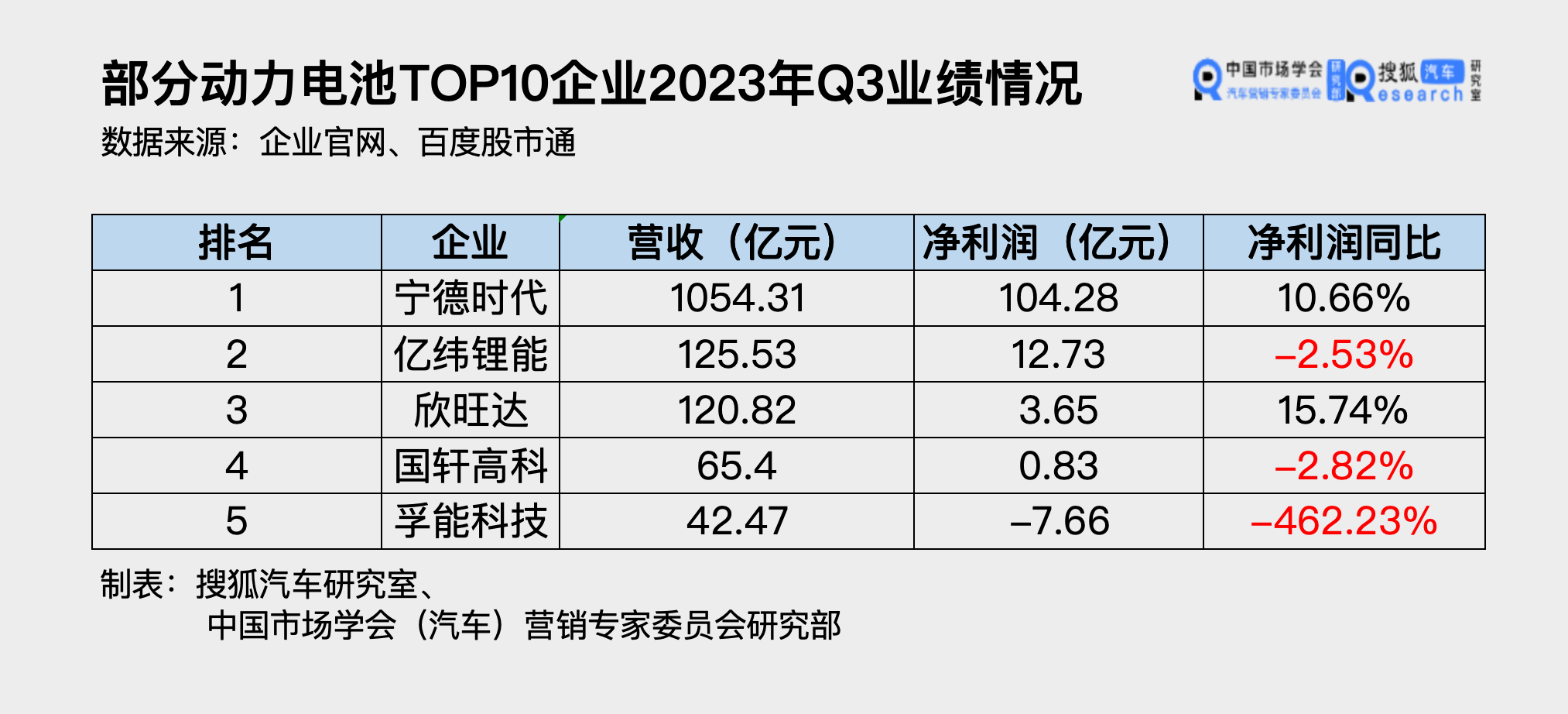

单从营收来看,整个行业的分化现象仍然明显。头部的如宁德时代,第三季度营收已经达到千亿量级,而二三线厂商则处于百亿、数十亿的量级。

而从实际的增长来看,增速的放缓则是各家都无法避免的事实。

龙头宁德时代,净利润增长从年初557.97%大幅放缓至第三季度的10.66%;而有的公司更是挣扎在亏损当中,其中孚能科技第三季度亏损7.66亿元,同比下滑了462%左右,前第三季度亏损更是累计15.63亿元。

今年伊始,产能过剩的焦虑遍布整个行业,不少企业产能利用率大幅下滑。以宁德时代为例,2023年上半年其电池系统的产能利用率只有60.5%,比去年同期的81.25%明显下降。

这与下游市场需求减少不无关系。

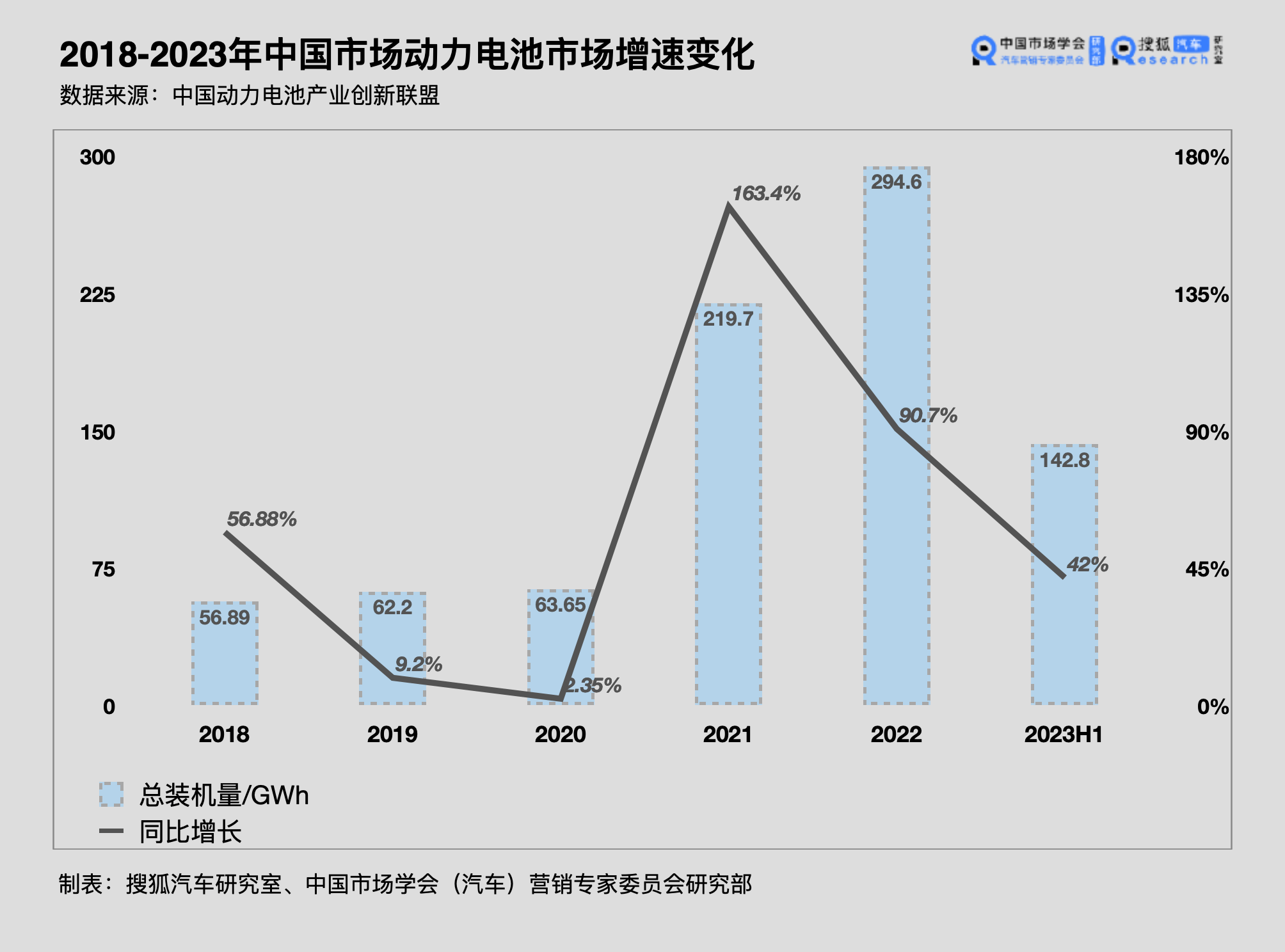

2023年,新能源汽车市场增速明显放缓,根据乘联会最新数据,2023年上半年新能源汽车国内销量为308万辆,增速下降到37.3%,而2021年和2022年,这一数字分别为157.5%和93.4%。

01行业两极分化 整体增速下滑明显

整体来看,头部玩家宁德时代仍然保持着“一家独大”的态势,而剩余的二三线玩家们则面临着业绩增长的巨大压力,部分企业则一直在面临亏损当中。

在盈利方面,无论是头部还是后面的企业,都已经受到冲击,增长速度在第三季度来了个“刹车”式下滑。

排在第一位的宁德时代,第三季度公司营收1054.31亿元,同比增长8.28%;归母净利润104.28亿元,同比增长10.66%。但环比来看,相比上季度已经下滑了4.2%。

除此之外,宁德时代的营收、净利润增速均出现明显下滑。数据显示,今年第三季度,宁德时代营收同比增速为8.28%,低于今年第二季度的同比增速55.86%,以及第一季度的同比增速82.91%。

净利润增速下滑的趋势则更为突出:今年第三季度净利润同比10.66%的增速较今年二季度净利63.22%的同比增速、以及今年第一季度的557.97%同比增速大幅放缓。

紧跟其后的是亿纬锂能,公司第三季度实现营业收入125.53亿元,同比增长34.16%;实现归母净利润12.73亿元,同比下降了2.53%。

国轩高科第三季度实现营业收入65.39亿元,同比增长12.98%;实现归母净利润8314.49万元,同比下降2.82%。

SNE Research数据显示,1-8月,全球动力电池装机量约为428.97GWh,其中国轩高科装机量9.1GWh,市场份额从上年同期的2.9%降至2.1%,排名第9。

而孚能科技第三季度的表现则是明显的“增收不增利”。

第三季度,孚能科技实现营业收入42.47亿元,同比增长24.63%,创下公司单季度营收新纪录。前三季度总共实现营收112.32亿元,同比增长也在30%以上。

但第三季度亏损仍在加大,其中第三季度净亏损7.66亿元,也是公司单季度最高亏损额。前三季度,孚能科技共亏损15.63亿元。

欣旺达则是二线A股上市动力电池企业中唯一一家保持盈利正增长的企业。

其第三季度实现营业收入120.83亿元,同比下降18.72%;但归母净利润3.65亿元,同比增长了15.74%。前三季度,欣旺达实现营业收入343.19亿元,同比下降6.19%;实现归母净利润8.04亿元,同比增长了16.89%。

这与整个行业从今年年初开始的“库存减值”问题息息相关。

自2023年1月起,碳酸锂价格从高位的近60万元/吨跌至现在的16.8万元/吨(截至11月3日上海钢联数据),锂价已经跌去近6成。

受到原材料碳酸锂价格下跌的影响,不少电池企业2022年年末高价购入的原材料库存出现了大量的资产减值,并且持续影响了整个2023年。

在第三季度财报中,宁德时代、亿纬锂能、孚能科技等公司均发布了资产计提减值准备的公告。

其中,宁德时代2023年前三季度的相关资产计提资产减值准备达到30.97亿元,导致公司2023年前三季度归属于上市公司股东的净利润减少了26.30亿元。

亿纬锂能公告称,前三季度公司计提信用减值准备/资产减值准备6.84亿元,收回1.74万元,转回2.94亿元,核销坏账准备9676.16万元,转销存货跌价准备4582.7万元。同时,2023年前三季度亿纬锂能计提应收款项坏账准备约9473万元,计提合同资产减值准备约108万元。

孚能科技也公告称,由于计提投资损失2.22亿元、资产减值损失9374.79万元等因素,影响归母净利润减少3.39亿元。

02 产能过剩危机加剧 动力电池企业急寻新出路

除了原材料减值之外,产能过剩也是今年动力电池的主旋律。

据中国汽车动力电池产业创新联盟数据,今年9月,我国动力和储能电池合计产量为77.4GWh,环比增长5.6%,同比增长37.4%。其中动力电池产量占比约为90.3%。2023年前三季度,中国动力和储能电池合计产量为533.7GWh,同比增长44.9%,其中动力电池产量占比约92.1%。

产能增长放缓的同时,市场的整体装机量速度也在变慢。

根据搜狐汽车统计数据,近5年来国内动力电池市场增长高峰出现在2021年,整体增速达到163.4%。而2023年上半年国内动力电池市场总装机量为142.8GWh,同比增长速度仅为42%。

在这样的市场情况下,动力电池企业也被迫加速内卷,打起了价格战。

据鑫椤资讯数据,8月28日,国内市场动力电池电芯报价持续走跌,其中方形三元动力电芯报价0.57-0.68元/Wh;方形磷酸锂铁动力电芯报价0.5-0.57元/Wh。对比一年前,2022年9月1日,方形三元动力电芯报价0.83-0.92元/Wh;方形磷酸锂铁动力电芯报价0.76-0.84元/Wh。

而TrendForce集邦官微在11月3日发布的研报指出,10月中国动力电芯均价仍处跌势,但相较8、9月价格趋势,10月跌幅较先前收敛,电动车用电芯月跌约2%;消费性电子用钴酸锂电芯月跌1.3%;储能型电芯跌幅最高,月跌3.3%。

除了价格下跌之外,以宁德时代为代表的部分企业还使用了“返利”等方式来争抢市场份额。

在第三季度的财报电话会议上,宁德时代也就动力电池业务的“返利措施”作出了回应。

宁德时代负责人称:“考虑到目前车企端有较大的竞争压力,出于支持客户发展、深化客户合作关系的考量,Q3在动力电池端对车企客户有一些返利安排,体现为对收入的冲减,相应对利润产生影响,但Q3电池整体的单位盈利能力依然相对稳定; 叠加明年4C磷酸铁锂超充电池、M3P 等新技术和新产品放量,公司在明年的市场竞争中会更具优势。”

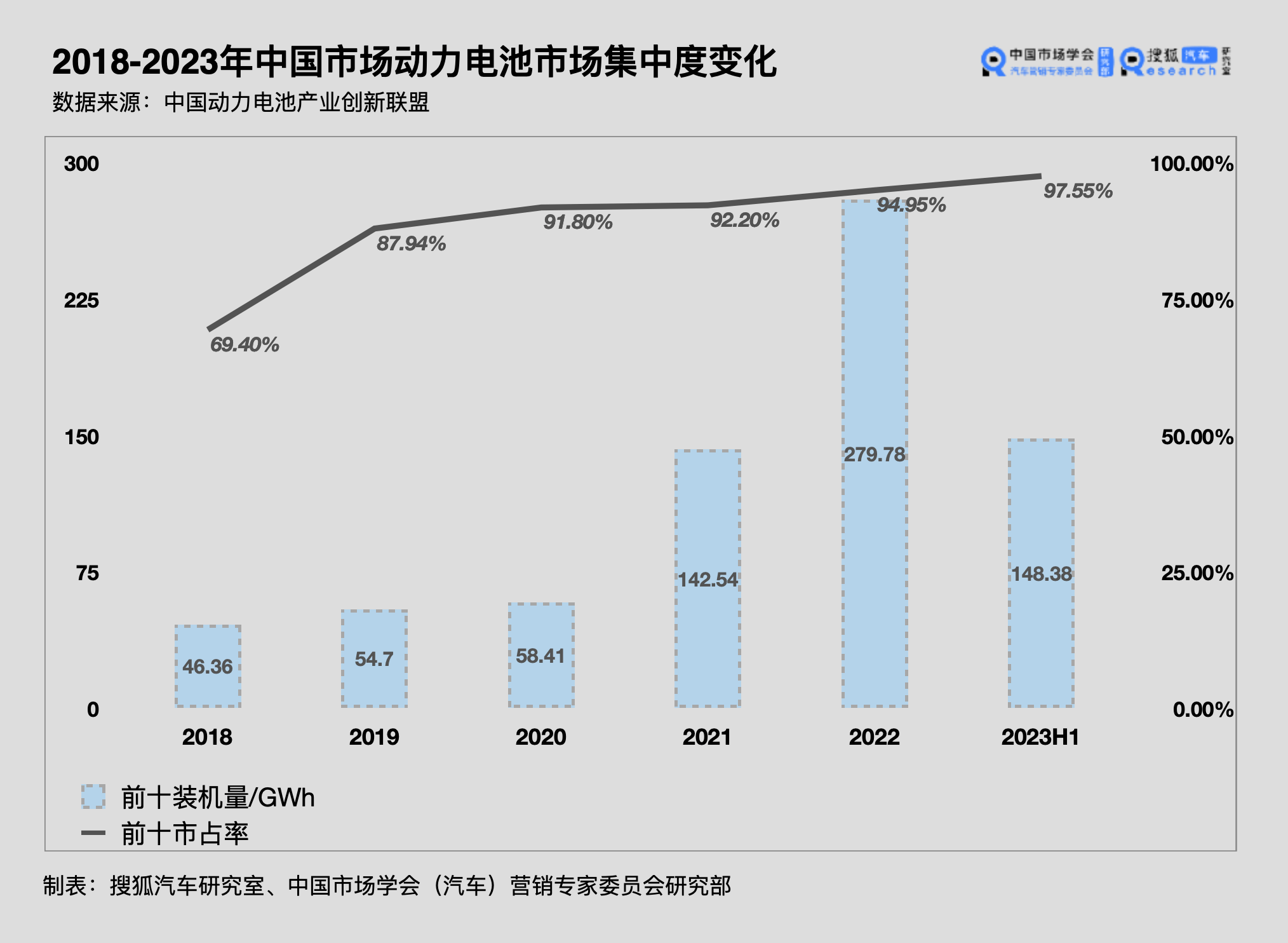

内卷加剧,也让动力电池市场集中度越来越高。

据中国汽车动力电池产业创新联盟统计数据,2023年上半年装机量排名前10的玩家装机量约为139GWh,市场占有率达到了97.55%。也就是说,当前动力电池市场的格局固化趋势已经相当明显。事实上,从2022年起,前10名的玩家就已经拿走了整个市场9成的份额,并且这个数据一直在逐年增长。